einBlick: Welche Aktien gewinnen bei Zinssenkungen?

Welche Aktien gewinnen bei Zinssenkungen?

Das aktuelle Zinsniveau kann mit Fug und Recht als echte Ausnahmeerscheinung gewertet werden. Nach Jahren der Niedrig- oder sogar Minuszinsen liegen die Leitzinsen in Europa und den USA auf dem höchsten Stand seit 20 Jahren. Die schnell ansteigende Inflation in den Industrienationen hatte die Notenbanken zu diesen extremen Maßnahmen gezwungen. Mit dem Absinken der Teuerungsrate in die Nähe der „gewünschten“ drei Prozent sollte es aber nun zu entsprechenden Gegenmaßnahmen kommen.

Während die Experten zu Jahresbeginn noch von einer rascheren Senkung der Zinsen in den USA ausgegangen waren, prognostizieren Marktbeobachter jetzt sogar einen früheren Schritt der EZB, womöglich schon im Sommer. Die Bank of England sowie die Schweizerische Nationalbank könnten zeitnah folgen. Grund für das Zögern der US-Notenbank Fed waren die zuletzt starken Wirtschafts- und insbesondere die Arbeitsmarktzahlen. Die Lohnsteigerungen in den USA könnten aktuell eher für mehr Kauflust sorgen und die Inflation noch länger als gedacht auf hohem Niveau halten. Fed-Chef Jerome Powell wird also vielleicht noch etwas abwarten – aber nicht ewig!

Diese Trendwende sollten Anleger genau im Blick behalten und ihre Depots frühzeitig darauf vorbereiten. Denn Zinssenkungen hatten in der Vergangenheit sehr unterschiedliche Auswirkungen auf verschiedene Aktiensegmente und Branchen. Beim Blick in die Vergangenheit haben Kapitalmarktanalysten hier klare Gewinner und Verlierer gefunden. In einer Studie der „HQ Trust“ wurde dafür die Performance von Aktien aus 20 verschiedenen Sektoren in insgesamt 13 Zinssenkungsphasen untersucht.

Das Ergebnis war dabei relativ eindeutig und könnte einige Anleger überraschen: Die größten Gewinner waren nicht etwa dynamische Technologiewerte, sondern Branchen, die eher als defensiv eingeschätzt werden. Spitzenreiter war in der Historie der Bereich der „Genuss-Konsumgüter“, also Nahrungsmittel, Getränke und Tabak. Auf Platz 2 folgt die Branche „Körperpflege, Drogerien und Lebensmittelgeschäfte“. Beide Marktsegmente schafften es sogar, in allen betrachteten Phasen den Gesamtmarkt zu outperformen. Der Genusssektor entwickelte sich dabei um durchschnittlich 18,1 Prozent besser als der Gesamtmarkt, der Bereich Körperpflege immerhin um 14,2 Prozent. Gefolgt werden diese klassischen Konsum-Sektoren vom „Gesundheitsbereich“. Dieser schaffte es in zwölf von 13 Fällen, den breiten Markt zu schlagen, bei einer durchschnittlichen Überrendite von 14 Prozent.

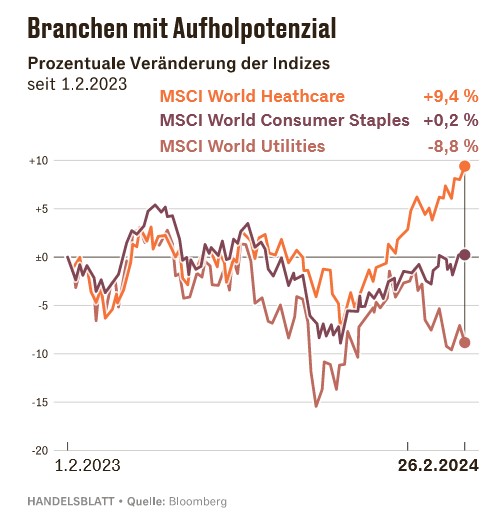

Doch was macht diese Aktien gerade in Phasen fallender Zinssenkungen so stark? Um diese Frage zu beantworten, muss man die wirtschaftlichen Rahmenbedingungen genauer betrachten, welche während einer Zinsreduktionsphase vorliegen beziehungsweise diese auslösen. Notenbanken werden Leitzinsen insbesondere dann senken, wenn sich das Wirtschaftswachstum bereits etwas abgekühlt hat. Unternehmen, die aus einer Zeit hoher Zinsen kommen, werden durch diese belastet und dies schlägt sich häufig auch in den Gewinnen wieder. Zinssenkungen reduzieren diese Belastungen zwar wieder, allerdings wirkt sich die Entlastung in der Regel erst mit zeitlichem Verzug auf die Unternehmen und deren Aktienkurse aus. Anleger fokussieren sich in diesen Zeiten daher gerne auf Unternehmen, die Gewinne stabil halten können. Unternehmen aus dem Bereich der Basiskonsumgüter oder dem Gesundheitsbereich bieten überwiegend Produkte und Dienstleistungen an, die auch in wirtschaftlich unsicheren Zeiten weiter nachgefragt werden (müssen). In diesem Zusammenhang muss auch die Branche der „Versorger“ genannt werden, welche Haushalte mit Energie oder Wasser beliefern. Unabhängig vom Gesamtmarkt können diese Unternehmen ihre Umsätze und Gewinne relativ stabil halten. Zusätzlich profitieren sie besonders von niedrigeren Finanzierungszinsen, da sie aufgrund des sehr kapitalintensiven Geschäfts oft einen hohen Verschuldungsgrad aufweisen.

Außerdem zeichnen sich die erfolgreichen Unternehmen in den betrachteten Phasen durch ihre Preissetzungsmacht aus. Nach den Preiserhöhungen zu Zeiten hoher Inflation sind diese Unternehmen nicht gezwungen, ihre Preise wieder zu senken oder können diese sogar erhöhen. Eine Fähigkeit, die gerade auch in der aktuellen Situation des Jahres 2024 von großer Bedeutung sein wird. Nicht eindeutig war das Ergebnis bei Branchen wie Versicherungen, Finanzdienstleistungen, Chemie, Telekommunikation, Reisen und Freizeit. Diese gehörten etwa genauso häufig zu den Gewinnern wie zu den Verlierern in Zeiten fallender Zinsen.

Es gibt allerdings auch eindeutige Verlierer der Studie. Zu diesen gehörten etwa die Unternehmen des Bereichs „Rohstoffe“. In elf von 13 Zeiträumen blieben diese Aktien hinter dem Gesamtmarkt zurück und sorgten für Anlegerfrust. Grund für diese „Underperformance“ war die üblicherweise sinkende Rohstoff-Nachfrage von Unternehmen, die in wirtschaftlichen Schwächephasen unter Auftragsmangel leiden oder weniger Investitionen in neue Projekte durchführen. Sogenannte „zyklische Werte“ – die stark von der wirtschaftlichen Konjunktur abhängig sind – haben es daher in Zinssenkungsphasen eher schwer.

Einen überraschend schwachen vorletzten Platz nehmen die Unternehmen der Technologiebranche ein. Immerhin gilt es unter Anlegern als Binsenweisheit, dass Technologiewerte gerade bei fallenden Zinsen besonders stark abschneiden. Der Gedanke dahinter ist, dass Unternehmen mit starkem Wachstum anhand der erwarteten Gewinne in der Zukunft bewertet werden. Fallen die Zinsen, werden diese Erträge weniger stark abgezinst und damit höher bewertet. Dies führt in der Regel zu steigenden Kursen. Betrachtet man die Zahlen der Studie genauer, fällt bei Technologie-Unternehmen dann auch wirklich eine Besonderheit auf: Das Ergebnis des Sektors wird durch die extreme Schwächephase nach Platzen der Blase zu Beginn des Jahrtausends stark negativ beeinflusst. Rechnet man dieses Ausnahmeereignis aus den Zahlen heraus, rücken die Technologiewerte zur Spitzengruppe auf. Auch in der bisher letzten Zinssenkungsphase belegten sie sogar einen starken zweiten Platz hinter den Versorgern.

Fazit: Auch wenn die Studie ein paar interessante Anhaltspunkte für die Strategie in Zinssenkungsperioden gibt, bleibt sie am Ende ein Blick in den Rückspiegel, der keine Garantie für die aktuelle Marktphase liefern kann. Neben der historischen Performance muss selbstverständlich das aktuelle Bewertungsniveau berücksichtigt werden. Einen entscheidenden Einfluss auf die Entwicklung der einzelnen Branchen wird auch der Zeitpunkt der Zinswende haben. Sollte diese sehr bald und in einer Phase wirtschaftlicher Schwäche einsetzen, könnten defensive Aktien besonders robust reagieren. Lassen sich die Notenbanken aber weiterhin viel Zeit und senken die Zinsen erst in eine Konjunkturerholung hinein, würden diese Aktien wohl immer noch profitieren, aber auch zyklische Werte würden wieder stärker in den Fokus der Anleger geraten.

Bildquellen / Copyright: Shutterstock

Copyright / Quelle / Zuerst erschienen bei: www.netfonds.de